Ako sú definované preddavky na daň z príjmov v zákone, v ktorých prípadoch nám vzniká povinnosť platiť preddavky? V našom článku sa dozviete všetky podstatné informácie k tejto téme.

Zákon o dani z príjmu v § 2 písm. u) určuje preddavok na daň na daň ako povinnú platbu na daň, ktorá sa platí v priebehu zdaňovacieho obdobia, ak skutočná výška dane za toto obdobie nie je ešte známa.

Zákon o dani z príjmov v § 34 ods. 1) uvádza, že preddavky na daň v priebehu preddavkového obdobia platí daňovník, ktorého posledná známa daňová povinnosť presiahla 5 000 EUR, pričom preddavkové obdobie je obdobie od prvého dňa nasledujúceho po uplynutí lehoty na podanie daňového priznania za predchádzajúce zdaňovacie obdobie do posledného dňa lehoty na podanie daňového priznania v nasledujúcom zdaňovacom období.

Poslednou známou daňovou povinnosťou na výpočet preddavkov v preddavkovom období je daň vypočítaná zo základu dane (čiastkového základu dane) zisteného z príjmov podľa § 6 ods. 1 a 2 zníženého o odpočet daňovej straty uvedeného v poslednom daňovom priznaní.

Výpočet preddavkov na daň

V preddavkovom období začínajúcom od prvého dňa nasledujúceho po uplynutí lehoty na podanie daňového priznania za rok 2021 v roku 2022 do posledného dňa lehoty na podanie daňového priznania za rok 2022 v roku 2023 (od 1.4.2022 do 31.3.2023, ak si daňovník nepredĺži lehotu na podanie daňového priznania za rok 2022) sa platia preddavky na daň podľa poslednej známej daňovej povinnosti vypočítanej zo základu dane z príjmov podľa § 6 ods. 1 a 2 zákona zníženého o odpočet daňovej straty uvedeného v riadku č. 55 daňového priznania typu B za rok 2021 a použití sadzby dane vo výške 19 %

Príklad:

Daňovník, fyzická osoba s príjmom zo živnosti podľa § 6 ods. 1) dosiahol v roku 2021 v daňovom priznaní základ dane na riadku č. 55 vo výške 12 567,28 EUR.

Výpočet poslednej známej daňovej povinnosti bude nasledovný:

12 567,28 EUR x 0,19 = 2 387,78 EUR

Posledná známa daňová povinnosť vypočítaná podľa § 34 ods. 5) zákona o dani z príjmu predstavuje 2 387,78 EUR. Daňovníkovi nevzniká povinnosť platiť preddavky na daň z príjmu pretože jeho posledná známa daňová povinnosť je nižšia ako 5 000,00 EUR.

Povinnosť platiť preddavky vzniká fyzickej osobe, s príjmom z podnikania podľa § 6 ods. 1) (príjem zo živnosti) a s príjmom podľa § 6 ods. 2 zákona (z vytvorenia diela a z podania umeleckého výkonu), ktorej posledná známa daňová povinnosť presiahla sumu 5 000,00 EUR.

Zrušená živnosť a platenie preddavkov na daň

Podľa § 34 ods. 6) ak daňovník skončil podnikanie a inú samostatnú zárobkovú činnosť, nie je povinný platiť preddavky na daň, a to od platby preddavku, ktorá je splatná po dni, v ktorom došlo k zmene rozhodujúcich skutočností. Za skončenie podnikanie považujeme aj prerušenie činnosti a jej neobnovenie do lehoty na podanie daňového priznania.

Obdobie pre platenie preddavkov

Obdobie aj výšku preddavkov po podaní daňového priznania definuje zákon o dani z príjmu v § 34 v odsekoch 2) a 3).

Štvrťročné platenie preddavkov

Ak výška poslednej známej daňovej povinnosti presiahla v predchádzajúcom zdaňovacom období 5 000 € a nepresiahla 16 600 €.

- Daňovník je povinný platiť preddavky štvrťročne, a to najneskôr do konca každého kalendárneho štvrťroka vo výške 1/4 z poslednej známej daňovej povinnosti za predchádzajúce zdaňovacie obdobie.

- Preddavkové obdobie v prípade podania daňového priznania v riadnom termíne je od 01.04.2022 do 31.03.2023

- Preddavkové obdobie v prípade podania daňového priznania v predĺženej lehote je od 01.07.2022 do 30.06.2023 (ak daňovník nemá príjmy zo zahraničia)

Mesačné platenie preddavkov

Ak výška poslednej známej daňovej povinnosti presiahla v predchádzajúcom zdaňovacom období 16 600 €.

- Daňovník je povinný platiť preddavky mesačne, a to najneskôr do konca každého kalendárneho mesiaca vo výške 1/12 z poslednej známej daňovej povinnosti za predchádzajúce zdaňovacie obdobie.

- Preddavkové obdobie v prípade podania daňového priznania v riadnom termíne je od 01.04.2022 do 31.03.2023

- Preddavkové obdobie v prípade podania daňového priznania v predĺženej lehote je od 01.07.2022 do 30.06.2023 (ak daňovník nemá príjmy zo zahraničia)

Príklad:

Daňovníkovi v podanom daňovom priznaní vznikol základ dane na riadku č. 55 vo výške 88 736,85 EUR. Daňovník podal daňové priznanie v riadnej lehote pre podanie daňového priznania do 31.03.2022. Má daňovník povinnosť platiť preddavky v roku 2022?

Na základe podaného daňového priznania za rok 2021 vypočítame poslednú známu daňovú povinnosť zo základu dane uvedeného na riadku č. 55.

Posledná známa daňová povinnosť: 88 736,85 x 0,19 = 16 860 EUR

Daňovník je povinný od 01.04.2022 platiť mesačné preddavky na daň z príjmov FO vo výške z dôvodu, že jeho posledná známa daňová povinnosť je vyššia ako 16 000 EUR.

Výpočet preddavku: 16 860/12 = 1 405 EUR

Splatnosť preddavkov bude nasledovná:

Preddavok za apríl 2022 v sume 1 405 EUR – splatný 02.05.2022

Preddavok za máj 2022 v sume 1 405 EUR – splatný 31.05.2022

Preddavok za jún 2022 v sume 1 405 EUR – splatný 30.06.2022

Preddavok za júl 2022 v sume 1 405 EUR – splatný 01.08.2022

Preddavok za august 2022 v sume 1 405 EUR – splatný 31.08.2022

Preddavok za september 2022 v sume 1 405 EUR – splatný 30.09.2022

Preddavok za október 2022 v sume 1 405 EUR – splatný 31.10.2022

Preddavok za november 2022 v sume 1 405 EUR – splatný 30.11.2022

Preddavok za december 2022 v sume 1 405 EUR – splatný 02.01.2023

Preddavok za január 2023 v sume 1 405 EUR – splatný 31.01.2023

Preddavok za február 2023 v sume 1 405 EUR – splatný 28.02.2023

Preddavok za marec 2023 v sume 1 405 EUR – splatný 31.03.2023

Daňové priznanie fyzických osôb a preddavky na daň

V lehote na podanie daňového priznania sa zaplatené preddavky v zdaňovacom období, za ktoré sa daňové priznanie podáva vysporiadajú v daňovom priznaní sa na riadku 133 – Zaplatené preddavky na daň podľa § 34 zákona .

Na riadok 133 sa uvádzajú všetky zaplatené preddavky za zdaňovacie obdobie zaplatené najneskôr do lehoty na podanie daňového. Ak preddavok za december 2021 zaplatíme v januári 2022 aj tento zaplatený preddavok bude súčasťou daňového priznania na riadku 133.

Vrátenie preplatku na dani

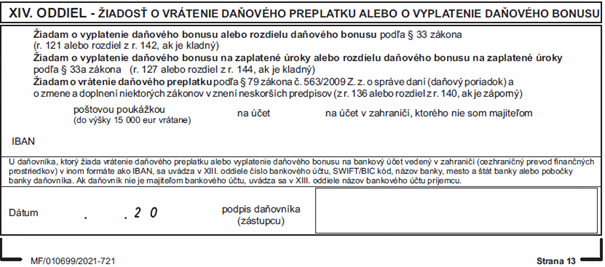

V prípade, ak daňovník zaplatil viac na preddavkoch na daň z príjmov za zdaňovacie obdobie za ktoré podáva daňové priznanie ako je jeho skutočná daňová povinnosť, vzniká daňovníkovi preplatok na dani. Pre vrátenie preplatku na dani je nevyhnutné v tlačive daňového priznania fyzickej osoby typ B na strane 13 vyplniť oddiel XVI. – žiadosť o vrátenie daňového preplatku alebo o vyplatenie daňového bonusu.

Zmeny od v oznamovaní výšky preddavkov v roku 2022.

Od 01.01.2022 podľa § 35 ods. 8) výšku preddavkov oznámi správca dane daňovníkovi najneskôr päť dní pred splatnosťou preddavku na daň, ak správca dane neuplatní postup a nestanoví platenie preddavkov inak. Oznámenie o výške preddavkov bude daňovníkom doručovať správca dane elektronicky prostredníctvom ich elektronickej schránky.

595/2003 Z. z. zákon o dani z príjmov